CORRENTISTAS EM ALERTA!

Lei do Banco Central em vigor: Comunicado crucial do Banco do Brasil sobre a poupança atinge 74M clientes

27/08/2024 às 10h35

Decreto do Banco Central influencia nos rendimentos da poupança e Banco do Brasil faz comunicado crucial que atinge certa de 74 milhões de clientes da instituição financeira

A poupança do Banco do Brasil, assim como da Caixa Econômica Federal, é um dos seus produtos mais populares além de ser um investimento em renda fixa que tem como principal função auxiliar os clientes a organizar a sua vida financeira.

CONTINUA DEPOIS DA PUBLICIDADE

Afinal de contas, a poupança permite que pessoas apliquem pequenos valores que geram rendimentos mensalmente. Inclusive, conforme exposto pela própria financeira, todos os seus 74 milhões de correntistas já possuem uma poupança vinculada à sua conta corrente e para usar, basta fazer o primeiro depósito ou transferência.

Porém, como muitos que acompanham as nossas matérias sabem, o COPOM do Banco Central, decretou ainda em julho de 2024, a decisão de manter a Taxa Selic com a redução de 0,25 ponto percentual. Isso fez com que a porcentagem que estava em 10,75% fosse para 10,50% ao ano.

CONTINUA DEPOIS DA PUBLICIDADE

Por mais que isso seja relativamente bom para quem depende de linhas de crédito, empréstimos e afins, para quem investe na poupança a história é bem diferente. Mesmo porque, a poupança (como todo investimentos de renda fixa), tem a taxa Selic como principal base para determinar seus rendimentos.

Comunicado do BB e valores afetados

Conforme o comunicado crucial feito pelo próprio Banco do Brasil, aonde o mesmo explica como funciona o rendimento de renda fixa, a poupança da financeira segue as mesmas regras de qualquer outra poupança comum, ou seja:

CONTINUA DEPOIS DA PUBLICIDADE

- Para Pessoas Físicas, quando a Selic está acima de 8,5% ao ano, ela rende 0,5% ao mês + TR (Taxa Referencial).

- Quando é igual ou menor a 8,5%, rende 70% da meta Selic + TR.

Com relação ao seu rendimento, este é creditado de acordo com a data-base, também chamada de “aniversário”. Essa data refere-se ao dia em que foi feito o depósito ou transferência.

O valor do rendimento, então, é creditado na mesma data ou no dia útil subsequente. Isso ocorre a cada mês, para pessoa física, ou três meses, para pessoa jurídica.

LEIA TAMBÉM:

CONTINUA DEPOIS DA PUBLICIDADE

● Comunicado do Banco do Brasil sobre a conta-poupança traz 4 alertas importantes a clientes

● Nada de esperar o dia 20/12: Banco do Brasil garante antecipação do 13º salário em 5 passos online

● Atenção hoje (04/12): Banco do Brasil emite comunicado pra quem tem conta poupança e crava 5 alertas severos

Mas como mencionado acima, esses cortes nos juros da Taxa Selic acabam afetando os rendimentos e os deixando ainda menores. Além da poupança, aplicações que seguem a remuneração do CDI (Certificado de Depósito Interbancário) também são afetados drasticamente com tal baixa.

O grande X da questão é que, de todos os investimentos, a caderneta da poupança é a que MAIS PERDE. Até porque, os demais existentes do segmento costumam oferecer um retorno acima da inflação, ainda mais se for provenientes de bancos médios, como as queridinhas fintechs.

De acordo com o portal UOL Economia, entre as opções que passam a render menos com essa queda da Selic, além da poupança, foi o Tesouro Selic, título público federal que acompanha a taxa básica de juros.

Banco do Brasil possuí cerca de 75 milhões de clientes (Foto Reprodução/ Agência Brasil)

Banco do Brasil faz comunicado sobre a poupança (Foto: Reprodução/ Internet)

Banco Central emite notícia nada boa da poupança a brasileiros (Foto: Reprodução / Canva / Montagem/ TV Foco)

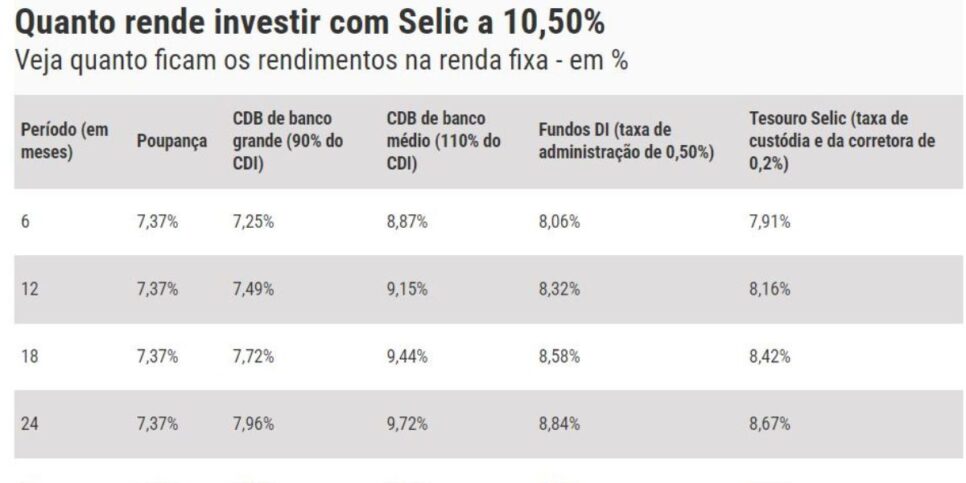

Rendimentos em números

Apenas para ilustrar como essa situação afeta os rendimentos dos clientes que fazem uso da poupança, cujos quais só superam os CDBs de bancos grandes na margem de seis meses, enquanto a primeira rende R$ 1.036,19, a outra R$ 1.035,64. Em 30 meses, a poupança rende até R$ 1.194,56.

Diante disso, a melhor opção no país acaba sendo os CDBs de bancos médios, considerando uma remuneração média que chega a 110% do CDI.

Neste caso, os mesmos R$ 1.000 subirão para R$ 1.043,39 em seis meses e, em 30 meses, estarão valendo R$ 1.261,11.

A lista apresenta os ganhos em percentuais da poupança, do Tesouro Direto (considerado o título pós-fixado, o Tesouro Selic), CDBs e fundos DI, que acompanham o CDI e a taxa Selic.

Vale dizer que as contas já consideram os rendimentos líquidos, ou seja, descontados do imposto de renda que incide sobre os ganhos.

Apenas a poupança é livre de impostos. A simulação considera taxa de administração de 0,50% para os fundos DI e de 0,2% para Tesouro Selic, embora a cobrança varie entre fundos e corretoras; Veja a tabela abaixo:

Tipos de poupança do BB:

Apesar desse decreto afetar os rendimentos da poupança, no Banco do Brasil, cada tipo de perfil de cliente o Banco do Brasil tem um tipo de poupança como:

- Poupança Ouro: Com ela, você começa a poupar qualquer valor, faz resgates na hora que quiser e tem toda a segurança e comodidade que só o BB pode oferecer.

- Poupex: Fruto da parceria do Banco do Brasil com a Poupex, essa poupança é voltada para quem deseja realizar o sonho da casa própria, financiando a compra ou reforma de sua casa ou até a aquisição um terreno para os seus planos futuros.

Quais são os melhores investimentos em renda fixa para fazer 2024?

De acordo com o portal Toro Blog, durante esse período crítico para a poupança, existem alternativas de renda fixa que podem trazer rendimentos melhores:

- Tesouro Direto: Os títulos públicos do Tesouro Direto são uma forma de captação de recursos que o governo federal utiliza para se financiar. Ou seja, quem compra um título do Tesouro, está emprestando dinheiro à União. A rentabilidade desses títulos pode ser estabelecida de três formas:

- Prefixado: ao comprar o título o investidor já sabe qual será a rentabilidade que terá no vencimento.

- Pós-fixado: a rentabilidade está vinculada à algum índice, que pode ser a taxa de juros ou a inflação.

- Misto: tem parte da sua rentabilidade prefixada e parte dependente de algum índice pós-fixado.

- Debêntures: As debêntures são títulos de dívida emitidos por empresas como forma de captação de recursos para suas atividades, expansões e fluxo de caixa. Em outros termos, é uma maneira de as companhias tomarem empréstimos sem necessariamente recorrer aos bancos.

- LCI, LCA, CRI e CRA: As Letras de Crédito Imobiliárias (LCI) e do Agronegócio (LCA), assim como os Certificados de Recebíveis Imobiliários (CRI) e do Agronegócio (CRA) são títulos securitizados, ou seja, “promessas de pagamento” negociadas entre as modalidades de financiamento de atividades do mercado imobiliário e do setor rural.

Por serem aplicações de Renda Fixa, também rendem uma determinada porcentagem do CDI à época.

Autor(a):

Lennita Lee

Meu nome é Lennita Lee, tenho 34 anos, nasci e cresci em São Paulo. Viajei Brasil afora e voltei para essa cidade para recomeçar a minha vida.Sou formada em moda pela instituição "Anhembi Morumbi" e sempre gostei de escrever.Minha maior paixão sempre foi dramaturgia e os bastidores das principais emissoras brasileiras. Também sou viciada em grandes produções latino americanas e mundiais. A arte é o que me move ...Atualmente escrevo notícias sobre os últimos acontecimentos do cenário econômico, bem como novidades sobre os principais benefícios e programas sociais.