O QUE ESTÁ ACONTECENDO?!

Alerta aos que tem R$1000 na poupança do Itaú: Decreto do Banco Central confirma o que acontecerá com valor

19/08/2024 às 9h27

Decreto do Banco Central acaba expondo o que acontecerá com quem tem a partir de mil reais investidos em uma poupança no banco Itaú e se você faz parte desse grupo precisa ficar em alerta

Quem tem conta poupança em bancos tradicionais como o Itaú, Caixa Econômica Federal, Bradesco entre outros, precisa ficar em alerta quanto a um novo decreto emitido pelo Banco Central, cujo qual chega como uma bomba a quem investe nesse tipo de aplicação.

CONTINUA DEPOIS DA PUBLICIDADE

Conforme até já dissemos em matérias anteriores, o COPOM do Banco Central, decretou ainda em julho deste ano a decisão de manter a Taxa Selic com a redução de 0,25 ponto percentual. Isso fez com que a porcentagem que estava em 10,75% fosse para 10,50% ao ano.

Por mais que isso seja bom para quem depende de linhas de crédito, para quem investe na poupança a notícia não é das melhores. Até porque, a poupança (como todo investimentos de renda fixa), tem a taxa Selic como principal base para determinar seus rendimentos.

CONTINUA DEPOIS DA PUBLICIDADE

Ou seja, com esses cortes nos juros esse tipo de investimento passa a render bem menos. Da mesma forma, aplicações que seguem a remuneração do CDI (Certificado de Depósito Interbancário) também são afetados por essa baixa.

Banco Central (Foto Reprodução/Internet)

A poupança deixou de ser a melhor opção em renda fixa (Foto: Reprodução/ Internet)

Existem rendimentos melhores que a poupança (Foto Reprodução/Eu Quero Investir)

Ainda menos …

O grande x da questão é que, de todos os investimentos, a caderneta da poupança é a que perde mais. Até porque, os demais ainda costumam oferecer um retorno acima da inflação.

CONTINUA DEPOIS DA PUBLICIDADE

De acordo com o portal UOL Economia, entre as opções que passam a render menos com essa taxa baixa da Selic, além da poupança, temos o Tesouro Selic, título público federal que acompanha a taxa básica de juros.

Como a poupança do Itaú também segue essa regra, obviamente seus rendimentos acabam caindo de forma drástica da mesma forma que as demais do mercado.

LEIA TAMBÉM:

CONTINUA DEPOIS DA PUBLICIDADE

● Adeus, dinheiro e cartão de crédito: Comunicado do Banco Central traz substituto para 2 gigantes no Brasil

● Decisão do Banco Central traz notícia nada boa da poupança e 2 substitutos salvam dinheiro dos brasileiros

● Fim do real? Nova moeda confirmada pelo Banco Central em 2025 e brasileiros avisados hoje (21)

Inclusive, de acordo com o portal do canal CNN, o especialista Michael Viriato, estrategista da Casa do Investidor, apontou um levantamento aonde revela o que acontece agora com o dinheiro de quem aplica a partir de R$ 1.000 na poupança, após esse decreto do BC.

Vale destacar que a aplicação na poupança só supera os CDBs de bancos grandes na margem de seis meses: enquanto a primeira rende R$ 1.036,19, a outra R$ 1.035,64. Em 30 meses, a poupança rende até R$ 1.194,56.

Sendo assim, a melhor opção no país segue sendo os CDBs de bancos médios, considerando uma remuneração média que chega a 110% do CDI. Neste caso, os mesmos R$ 1.000 subirão para R$ 1.043,39 em seis meses e, em 30 meses, estarão valendo R$ 1.261,11.

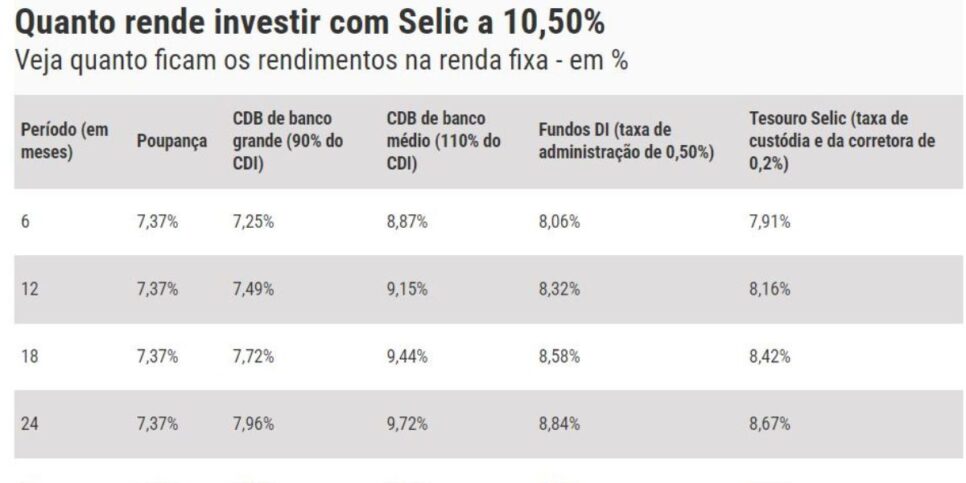

A lista apresenta os ganhos em percentuais da poupança, do Tesouro Direto (considerado o título pós-fixado, o Tesouro Selic), CDBs e fundos DI, que acompanham o CDI e a taxa Selic.

Vale dizer que as contas já consideram os rendimentos líquidos, ou seja, descontados do imposto de renda que incide sobre os ganhos. Apenas a poupança é livre de impostos.

A simulação considera taxa de administração de 0,50% para os fundos DI e de 0,2% para Tesouro Selic, embora a cobrança varie entre fundos e corretoras; Veja a tabela abaixo:

Onde eu devo investir com a queda da taxa de juros?

Apesar de não haver muita esperança da taxa de juros ter um aumento ainda neste ano de 2024, conforme exposto pelo portal Mais Retorno, algumas oportunidades podem oferecer opções mais rentáveis a longo ou médio prazo e são elas:

- Fundos multimercados: Apesar da renda fixa ainda ser uma boa opção, especialmente para um perfil de investimentos conservador, é possível também que você queira aumentar a sua rentabilidade neste período de queda da renda fixa. Neste caso, o único jeito é arriscar um pouco mais.

A primeira opção da lista acaba sendo os fundos multimercados. Através dele, o gestor tem a liberdade de trabalhar com diversas classes de ativos, incluindo renda fixa e renda variável no mesmo portfólio. É uma forma de aumentar os ganhos e vencer o CDI, mas sem elevar demais a sua volatilidade.

MAS ATENÇÃO! Como as decisões de investimentos são terceirizadas a um gestor profissional, é importante garantir um bom histórico para que você tenha confiança na estratégia.

- Ações: O maior beneficiado com a queda das taxas de juros é o investidor de ações. A bolsa de valores tem um excelente histórico em períodos econômicos nos quais a Taxa Selic estava em baixa. Isso acontece por um fluxo natural: investidores que deixam a renda fixa neste cenário e buscam por ativos de maior risco.

Para investir em ações, você tem dois caminhos:

- Abrir uma conta em uma corretora e comprar os papéis por conta própria

- Utilizar dos fundos de investimentos dessa categoria, que são aqueles que possuem FIA (Fundo de Investimento em Ações) na sua nomenclatura.

MAS ATENÇÃO! É importante ponderar que o potencial de ganho é superior à renda fixa, mas que ele se verifica no longo prazo e, em períodos curtos, podemos ter uma grande oscilação do dinheiro investido. Garanta que a sua exposição à renda variável esteja de acordo com o seu perfil de investidor.

- Fundos imobiliários: Por ultimo, temos essa alternativa que fica no meio de campo entre renda fixa e renda variável são os fundos imobiliários (FII). Isso acontece porque, assim como as ações, as suas cotas estão na bolsa de valores e oscilam a cada minuto. Por outro lado, os FIIs possuem a característica de pagar rendimentos mensais aos seus cotistas.

MAS ATENÇÃO! É preciso ter consciência de que as cotas podem variar (inclusive de forma negativa, gerando perdas), essa pode ser mais uma oportunidade para a diversificação do seu patrimônio, gerando ganhos mensais e recorrentes.

Os imóveis, afinal, também são influenciados pela variação dos preços e isso impacta totalmente a sua precificação no mercado. Portanto, pode ser uma boa forma de equilibrar os diferentes ciclos econômicos.

Autor(a):

Lennita Lee

Meu nome é Lennita Lee, tenho 34 anos, nasci e cresci em São Paulo. Viajei Brasil afora e voltei para essa cidade para recomeçar a minha vida.Sou formada em moda pela instituição "Anhembi Morumbi" e sempre gostei de escrever.Minha maior paixão sempre foi dramaturgia e os bastidores das principais emissoras brasileiras. Também sou viciada em grandes produções latino americanas e mundiais. A arte é o que me move ...Atualmente escrevo notícias sobre os últimos acontecimentos do cenário econômico, bem como novidades sobre os principais benefícios e programas sociais.